差异于批发银行对接的是大型工商企业和机构,零售银行的处事工具是普通公共和中小企业,业务偏向包罗存取款、贷款、结算、汇兑、投资理财等,客户群体分手且活动性大,生意业务金额体量较小,因此营销用度本钱也相对更高。

零售银行线下分支机构、自动柜员机等业务处理惩罚方法单一、繁杂、流程牢靠化,渠道单一使得营销人员只能依赖网点、电话举办信息流传,需要更多的团结线上,,以网络为前言,凭借大数据技能能更利便快捷地通报更为富厚的营销内容,那么零售银行该如何直面营销痛点,将产物矩阵下沉到用户市场呢?

一、零售银行的营销痛点

1、前期缺乏完善打点机制

在搜索引擎告白、垂直告白等互联网告白的敦促下,零售银行很容易在短时间内引流进大批量客户,却因为人力资源等配套机制不敷,很难按照用户需求提供本性化、一对一的办理方案和处事,欠缺及格的处事品质和事情效率。

2、缺乏对客户生命周期的掌握

由于缺乏客户数据和收罗东西的科学理论支撑,零售银行事恋人员难以对客户举办细分打点,针对处于差异生命周期的用户难以区分打点,容易造成银行客群细分尺度和客户实际需求之间的资源错配。

3、粗放的营销计策

缺少精准定位客户需求的相同链路,无法揣度用户所想即缺失需求感知,致使营销勾当的开展缺乏指向性,依赖粗放式的“广撒网”营销内容会萃,很难满意客户在差异配景下的需求。

4、差异渠道营销协调本领差

零售银行业务形态遍及分手,用户发生的行为数据难以整合,盘据的数据在多渠道整合营销中会呈现反复营销的现象,渠道的打点机制杂乱往往容易致使营销执行力和结果低下。

5、客户数据条理打点杂乱

数据业务应用的单一化,致使零售银行的营销模子条理大多还逗留在简朴的事件触发阶段,销售任务的优先条理分派杂乱,无法做到优质客户的首发触达和客户迭代的实时跟进。

6、营销数据缺乏指向性

客户数据没有布局化的体系搭建,就没步伐提供重点培养客户和对应的产物名单,需求感知的缺失使得营销缺乏指向性,只能向差异的客户一昧兜销全部产物。

二、零售银行营销解痛方案摸索

1、有效细分客户和客户打点

(1)以营销为导向的客户数据收集

在零售银行,对付客户数据的收集应该以产物为导向,圈定客户筛选范畴,挖掘有业务需求的高代价客户。

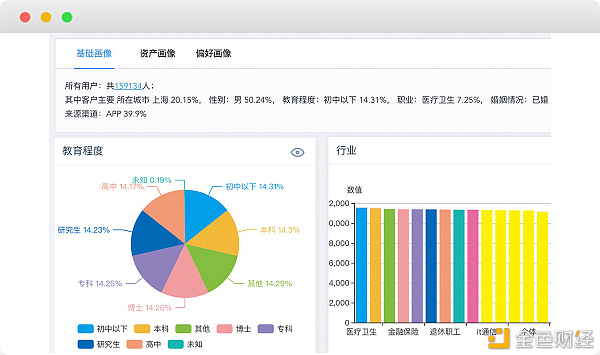

首先需要先成立与客户之间的要害相同链路,通过渠道承接,收集客户的年数、职业、婚姻状况、资产环境等根基标签属性,刻画出客户的资产设置、认知毛病、资产康健状况等多维度的要害用户画像,按照营销导向和信用导向加以整合、分类客户数据,成立全面和系统的客户营销数据库。

图片来历:盈鱼MA

(2)客户数据的挖掘和阐明

完成客户数据收集后,接下来就是深挖用户业务需求,阐明其转化代价点。

以信贷业务为例,零售银行作为出借方对付客户的需求挖掘和阐明有三个尺度:

①客户是否缺钱?

②如何权衡客户风险?

③是否可以或许触达客户?

而要筛选出极具潜力的信贷业务客户名单,又以第一个权衡尺度最为要害,要圈定缺钱的方针客群有三方数据可供参考:

①客户提供的银行流水数据,流水账单可以或许直观地回响出客户的资产康健状况及是否具有借贷需求;

②通过与客户利用的手机借贷APP范例软件成立渠道接洽,感知用户的利用频次,假如客户常常利用借贷APP,则回响出用户对付借贷行为具有依赖性;

③客户提供的与金融单元的业务交往数据(欠债业务、职场业务、中间业务)。

(3)风雅化的客户打点

零售银行对付差异的市场细分版块所配备的资源是差异的,如何操作有限的资源实现最大化的效益收入,就需要举办用户权重的风雅分别。

凡是界定权重的要领是按照用户属性、行为、订单、设备属性的条件叠加、组合后,自动给用户增减权重分数,通过评分的坎坷筛选出活泼度、忠诚度、消艰辛度大的高代价用户,为高代价用户匹配更多的培养及追踪跟进资源,风雅量化营销ROI。

譬喻具备投资本领强、储备资金多、资产状态康健、业务体量大等属性即可界定为权重高的客户。

图片来历:盈鱼MA

2、毗连全渠道协调营销

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。