摩根大通研报:为什么ETH市场表示好得让人意外?

1、比特币和以太坊市场在4月初经验必然水平的活动性攻击,在随后的几天中,比特币和以太坊衍生品市场开始去杠杆化……

2、可是,以太坊现货市场深度好像有更快的规复速度,并且有些生意业务所的活动性状况甚至比月初更好。

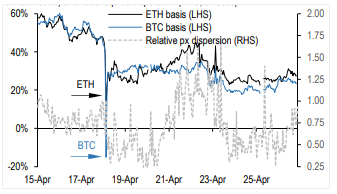

3、高频现金/期货基本价值显示以太坊市场并没有受到太大影响,尽量净清算额相差无几; 另外,通过未平仓头寸数据发明,以太坊期货生意业务更容易找到市场需求。

4、以太坊区块链上的生意业务额今朝越来越高,个中ETH代币生意业务额中明明跨越的那一部门,可以被认为具有高度活动性,从而进一步减弱了期货清算对ETH的影响力。

5、也就是说,相对付比特币而言,以太坊的估值对杠杆需求的依赖水平较低,后续跟着区块链技能的进一步打破,以太坊应该会有更大成长空间。

以太坊的市场表示为何如此精彩?

最近几天,加密钱币市场上呈现了一个有趣的现象,相对付其他加密钱币,以太坊(ETH)的表示更为精彩。虽然,ETH/BTC生意业务对今朝价值程度仍然低于2017/2018年时的峰值,约莫相当于“顶峰价位”的30%阁下(如图表1所示)。

事实上,以太坊和比特币这两个加密钱币的叙事存在根天性差别——比特币更像是一种加密商品,与黄金竞争,是代价存储;而以太坊则是加密原生经济的支柱,更多地被看作是一种互换前言。

理论上,从某种意义来说,以太坊的潜在代价更大,从久远来看应该可以胜过比特币。然而,即便去年DeFi市场呈现爆炸性增长,以太坊价值好像依然没有太大涨幅,而比特币仍在加密钱币市场中占有统治职位,假如这种趋势不产生改变的话,DeFi合约中的锁仓总代价大概会在最近几个月有所放缓。

图表1:最近几天以太坊表示更为精彩,与比特币的相对市值到达2017/2018年市场岑岭的最高程度。(比特币与以太坊的市值之比,%)

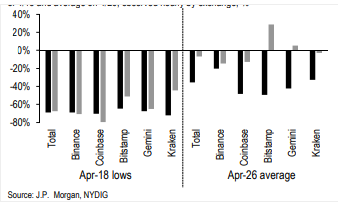

图表2:在已往几天中,以太坊和比特币现货市场经验了相对可观的活动性攻击,今朝已经有所回暖。

更直接一点来看,至少在一周多之前,比特币和以太坊两个市场的微观布局或多或少受到了活动性攻击的影响。

举个例子,在比特币和以太坊现货市场中,市场深度对比于数周之前的平均程度已有所下降,无论是在生意业务总量,照旧在每个主要的现货加密钱币生意业务所上(如图表2所示)。

按照最新阐明昭示,以太坊和比特币现货市场的活动性攻击主要发源于衍生品市场,并且导致大局限清算的呈现(详细可拜见Joshua Younger在2021年4月21日的详细阐明)。

可以说,比特币好像更容易受到期货生意业务的影响,好比一周前比特币净多头清算总额占到事前未平仓头寸(ex-ante open interest)的23%,紧随其后的是以太坊,净多头清算总额占到事前未平仓头寸的17%。在这种配景下,以太坊市场深度的戏剧性苏醒越发引人存眷(在某些加密钱币生意业务所上,最近的活动性攻击比之前要大得多)。

但同时,这也确实引出了另一个问题,在受到必然“可比性”(comparable)的初期活动性攻击之后,相对付比特币,为什么ETH的活动性可以更快速地规复?

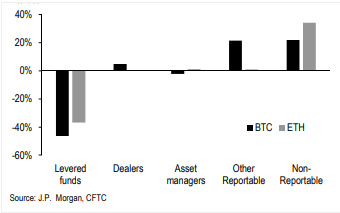

我们再次相信,这种差此外来源大概来自于衍生品市场,并且有来由相信以太坊和比特币的活动性根基均衡是沟通的:对冲基金和其他投机性投资者通过现金/期货基本头寸向小型机构和零售参加者放贷(详细可拜见Joshua Younger在2021年4月9日文章《为什么比特币期货曲线如此陡峭?》中的详细阐明)。尽量附带了一些“重要告诫”,但你会发明,假如凭据投资者范例阐明芝商所的期货头寸,就会发明阐明功效与以太坊活动性更能快速规复论断是一致的,因为杠杆资金主要是空头,而“未陈诉投资者”——在这种环境下凡是是散户和中小机构投资者——则选择了多头(如图表3所示)。

图表3:按照美国商品期货生意业务委员会(CFTC)数据外貌,新兴在岸ETH期货市场中的活动性余额,与芝商所中上市的以太坊和比特币期货净头寸相似(数据时间停止2021年4月20日,未平仓头寸百分比,%)

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。