克日,DeFi市场经验了一场严峻的检验,多起进攻事件接连产生,造成了庞大的资产损失。在大都安详事件中,闪电贷进攻的“冠名”好像成为了标配。可是,在其背后不容忽视的真相,其实是对预言机举办操控,造成表里价值差并从中套利。

所谓闪电贷(Flashloan),,其实是一种创新金融东西,可实现无抵押贷款,但要求在同一个区块内还款,不然生意业务回滚。闪电贷的魅力在于,可以使贷款者在无需支付任何尽力或价钱的环境下秒变“富豪”。虽然,复杂的资金量也预示着强大的市场操控潜力。

在此类安详事件中,进攻者凡是属于“白手套白狼”,先利用闪电贷获取大量资金,拥有了进攻的启动“砝码”后,再通过一系列手段进出种种抵押、借贷、生意业务等协议,在实现哄骗、扭曲资产价值数据后,实施套利,最后偿还“本金”。

数据显示,自2020年以来,黑客基于重入裂痕的进攻数量有所下降,而基于价值操控裂痕的进攻比例正在上升,并已造成累计高出数千万美元的损失。

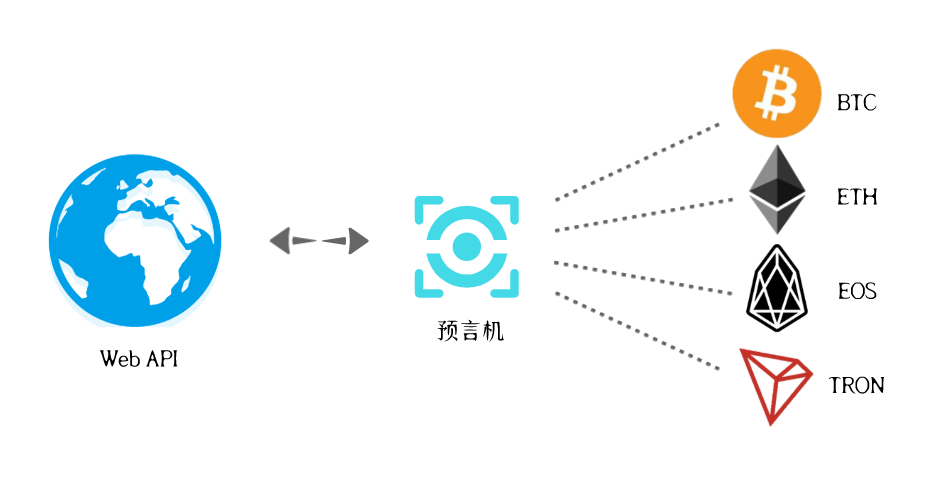

那么,这个预言机到底是什么?

区块链对外相同的“桥梁”预言机(Oracle)并不是什么玄幻事物,它其实是区块链网络与互联网以及其它区块链网络等保持数据、信息相同的“桥梁”。出格是,在DeFi智能合约这类去中心化应用(Dapp)中,通过预言机,开拓者可以挪用包罗行情价值在内的各类外部数据资源,让Dapp连通外部现实世界的数据情况。

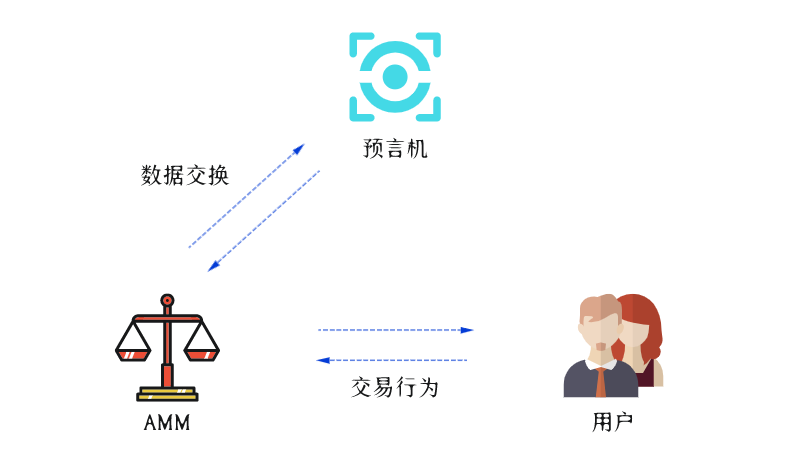

毫无疑问,可以或许提供不行改动、靠得住数据的预言机必将成为DeFi成长的重要基石。在DeFi应用中,岂论自身设置照旧依赖第三方供给,通过预言机可获取各个市场的价值、汇率等重要信息。而对付去中心化生意业务所(Dex)来说,获取精确靠得住的价值数据意义更为重大。

与中心化生意业务所差异,Dex行情数据的“孤岛化”倾向更为明明,假如不与外界行情保持及时联动,Dex中的自动化做市商(AMM)资产池很大概会因为生意业务量、活动性等的猛烈变革而发生价差损失。

跟着DeFi市场热度的晋升,行业更多的思考倾向于项目数量、局限以及模式等方面。而对预言机安详问题的存眷反倒是处于一种不温不火的状态。近段时间,频繁产生的预言机安详事件大概为此敲响了警钟,预言机安详于DeFi生态有序成长至关重要。

典范的预言机安详事件事件一

关于首起预言机安详事件,时间要回到2019年6月25日。DeFi衍生品平台Synthetix预言机产生异常,致使平台sKRW/sETH汇率报错,高出3700万枚sETH被低价生意业务,涉及金额近10亿美元。

#事件原因

喂价源信息反常,预言机产生妨碍并将错误价值宣布到链上,生意业务呆板人发明后迅速套利。

最后,Synthetix与生意业务呆板人所属者告竣资金返还协议,巨额损失得以挽回。但值得鉴戒的是,上游价值源异常大概给智能合约带来歼灭性冲击,而缺乏有效性验证的预言机在数据正确性、不变性方面存在极大的安详隐患。

事件二

在从此的事件中,令人印象深刻的是“bZx持续进攻事件”。2020年2月,DeFi贷款协议bZx在一周内先后两次遭到进攻,造成了约100万美元的损失。

#事件原因

黑客操作Uniswap算法价值缺陷,哄骗相关资产价值数据并游走多个DeFi协议,实施套利。

时隔七个月,bZx再次蒙受进攻,此次事件又造成了约800万美元的损失。bZx连系首创人Kyle Kistner在事件产生后曾提到,这好像是一次预言机哄骗进攻。最终,此次事件的原因被归为代码裂痕。

事件三

近期,涉及预言机进攻的事件愈发频繁,安详形势严峻。10月26日,DeFi项目Harvest Finance遭到黑客进攻,造成了约2400万美元的损失。

#事件原因

该协议fToken铸币时回收Curve y池为喂价源,进攻者通过巨额兑换,哄骗价值数据,节制铸币数量,从而多次套利。

官方透露,黑客通过curve y池举办进攻,使Curve中不变币的价值异常超出387.9%,并在7分钟内多次套利。受此影响,Harvest代币FARM的价值在短时间内暴跌65%。

事件四

11月14日,Value DeFi协议遭到黑客进攻,同样是历经了一系列协议间操纵,最终导致高出700万美元的损失。

#事件原因

进攻者操作价值预言机裂痕,哄骗Curve资产池价值,窃取超量3CRV兑换DAI后套利。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。