在已往的几年中,DeFi大大提高了任何加密钱币投资者的机动性和潜在计策。 去中心化生意业务所,去中心化借贷,自动化钱币打点计策,合成资产和收益耕作的引入都建设了新的东西,生意业务者可以将其用作其计策的一部门。

Hegic是一种去中心化的点对点期权协议,加密资产持有者可以利用该协议建设新的投资计策并打点其加密风险以优化其风险/回报状况。

以下是操作ETH和BTC期权以发挥本身的优势的要领。

方针:进修如安在Hegic上生意业务ETH和WBTC期权技术:低级/中级难度:低投资回报率:取决于市场/计策一种重要的金融原语期权合约于1973年阁下开始在传统的成本市场上生意业务,旨在为投资者提供其他东西来对冲其市场风险或拟定现货市场无法提供的新投资计策。

尽量DeFi已在传统成本市场中大受接待,但尽量资产种别引起人们的乐趣和增长,但它在很洪流平上未能成立一个布满活力的期权市场。

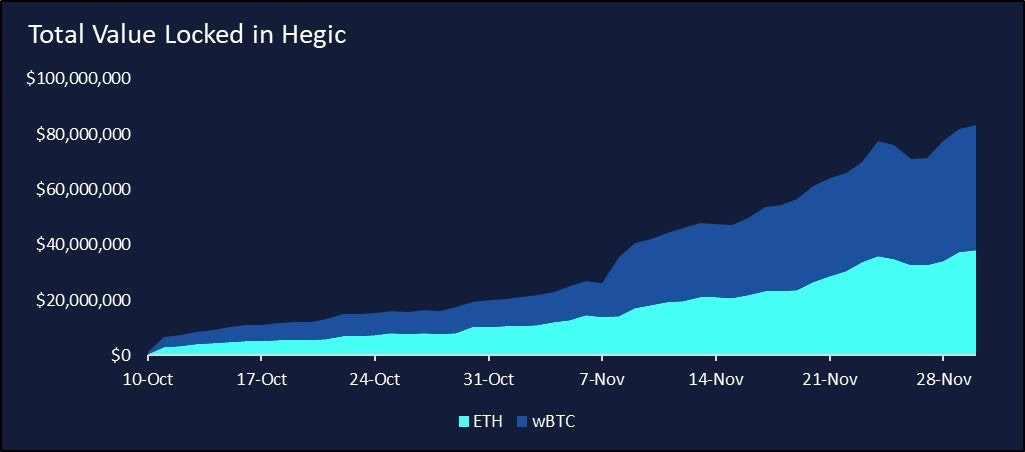

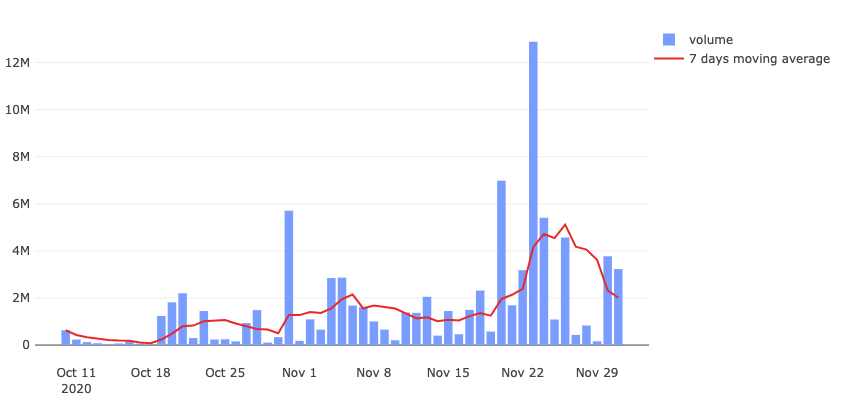

Hegic于10月以新的创新设计从头启动:双向期权活动性池。 自不到两个月前推出以来,这两个资金池(ETH和WBTC)已吸引了高出8000万美元的资金,使生意业务者在期权活动性上有相当大的深度。

期权是一种金融东西,可为用户提供基本资产价值的风险敞口,同时限制其下行风险敞口。 Hegic为买主提供了买入WBTC或ETH的多头(看涨期权)或做空(看跌期权)的时机。

期权合约新手可以相识一下:

看跌期权(put options)代表在特按时间段内以预订价值出售资产的权利(非义务)。 这给您“空头”的敞口,就仿佛基本资产的价值下跌了一样,您保存以更高的价值(称为行使价)出售资产并得到利润的权利。看涨期权(call options)代表持有人在特按时期内以预订价值购置资产的权利(非义务)。 这给您“多头”敞口,仿佛基本资产的价值上涨一样,您保存以较低价值购置资产并赢利的权利。“Hegic期权是以现金结算的,这意味着它们仅会付出看涨期权/看跌期权执行价值上方/下方的价值。 换句话说,假如生意业务乐成,则用户不需要资原来购置(看涨)或出售(看跌)基本资产。”您可以利用期权做什么?期权为DeFi投资者和生意业务者提供了很多时机和投资计策:

持有大量ETH并想对冲ETH颠簸的风险?

您可觉得成本有效的下行风险购置看跌期权。想要要掩护您的Maker CDP或Aave Health Factor免受清算风险的影响?

思量购置看跌期权,假如市场下跌,该期权将变得有利可图。想要利用不变币来举办活动性挖矿,但又不淘汰您做多的加密钱币敞口?

您可以出售您的加密资产,并利用剩余的5-10%购置看涨期权,该看涨期权为您提供28天的做多敞口。想在Uniswap或Sushiswap上利用ETH或WBTC不变币对举办挖矿,但担忧无常损失(IL)?

假如ETH / WBTC的价值下跌,则购置看跌期权以掩护您免受IL侵害。或购置看涨期权,以防备价值上涨导致非不变币资产淘汰。您甚至可以同时购置这两种产物,以防两种环境呈现(称为跨式套利)。双向活动资金池Hegic最具创新性和尝试性的方面大概是其针对ETH和WBTC的双向活动资金池。 ETH池和WBTC池均充当活动性,买方可以五个期限(1天,7天, 14天,21天,28天)以任何行使价购置任意巨细(只要有活动性)的BOTH看涨/看跌期权。

这种设计降服了定薄弱期权协议在多个执行价值,看跌期权和看涨期权合约以及到期日之间分派活动性时碰着的活动性分手问题。

譬喻,订单簿期权平台大概答允您在7日期限以500美元行使价卖出一份10天的ETH看跌期权,可是想要在14天期以650美元行使价买入一份5ETH看涨期权的买家无法按照我的头寸/活动性举办购置。

思量到这一点,Hegic的设计降服了这一成本效率问题,因此在已往7周中积聚了高出8000万美元的资金。

Hegic的当地代币(HEGIC)代表对协议赚取的所有用度的所有权。

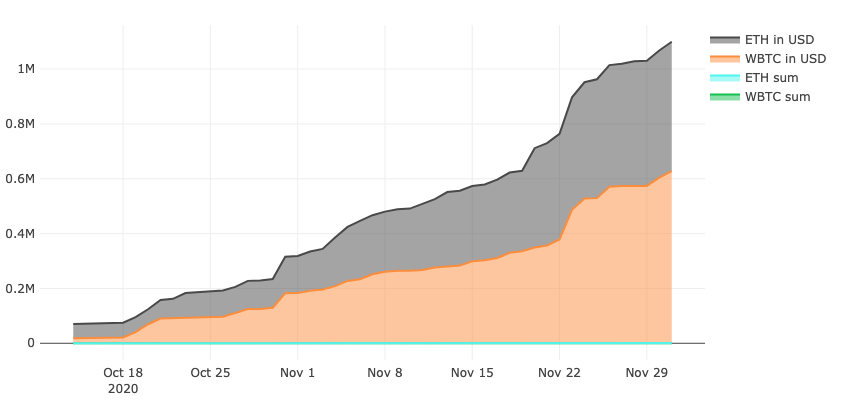

在当前参数下,所有已购置的ETH期权均发生1%的用度(以ETH付出),该用度平均分派给ETH Staking Lots。 同样,WBTC期权发生的WBTC用度为1%,该用度平均分派给WBTC Staking Lots。

自10月推出以来,Hegic已累计向ETH和WBTC池中的质押者付出了高出100万美元的用度。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。