在技能重塑我们财经景观的时代,美国中央银行数字钱币 (CBDC) 的观念在财经专家和政策拟定者间引起了热烈接头。美国联邦储蓄委员会 (FED) 学者 Jean Flemming 与 Ruth Judson 深入探讨了美国 CBDC 大概如何进入国际付出系统,和美元持久以来的霸权之中的错综巨大的大概性。

按照国际清算银行 (BIS),全球高出 90% 的中央银行正在摸索 CBDC 规模,FED 也在评估数字美元如何大概革命化,或仅仅在全球金融规模掀起荡漾。

FED 探讨数字美元潜力

跨境付出有逆境,但不是技能障碍

FED 学者暗示,2022 年跨境付出代价预计为 156 兆美元,是全球商业商品和处事代价的五倍多。

美元和美国付出系统在很多跨境付出中接受要角。然而,由于各类摩擦本钱,包罗美国在内的跨境付出系统比海内付出更昂贵、更慢,个中很多摩擦是政策选择的功效,而不是技能障碍。

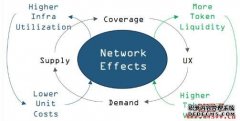

今朝跨境付出的高本钱缓和慢速度源于两组彼此关联的因素:首先,付出系统之间缺乏可会见性或无缝互操纵性,其次,在付出进程的各个阶段需要人工过问。在这个数字时代,美国 CBDC 大概有潜力简化这些进程。

数字美元可以一连固定钱币霸权

FED 学者暗示,美元作为全球金融规模的巨人,是世界各地生意业务、储蓄和开票的基石,这一职位归功于美国的不变管理、经济韧性和其成本市场的吸引力。引入数字美元大概进一步固定或微妙地转移这种主导职位,而这取决于陪伴其刊行的设计和政策选择。

如何设计是要害:将塑造 CBDC 影响力

可用性政策

FED 学者认为,跨境付出摩擦的呈现,是因为以中央银行钱币结算的付出系统凡是仅限于海内金融机构。可用性政策办理了谁可以持有、利用和转移中央银行资金的问题,出格长短住民及其金融机构是否或在什么条件下可以利用中央银行资金。

在美国,扩大对央行资金的直接获取将需要立法改良,出格是对非银行机构而言,并且这一政策选择并非刊行 CBDC 的抉择所独占。另外,需要审慎做出有关外国银行或非银行付出系统供给商 (PSP) 禁锢的抉择,以低落风险,同时保持公正的竞争情况。设计精采的美国CBDC 越遍及,美元作为生意业务前言、记帐单元和代价储存手段得到青睐的空间就越大。

互操纵性

FED 学者暗示,扩大 CBDC 可用性的另一种要领是透过成立跨司法统领区付出系统之间的互操纵性来提高效率。 与可用性政策对比,关于互操纵性的选择大概需要与外国司法统领区举办技能协调。

隐私、反洗钱和限制

在掩护隐私、反洗钱 (AML) 法子和帐户限制之间寻找均衡,大概会影响数字美元的全球吸引力,,这大概基于国际用户对匿名与安详偏好的差异而吸引或不利用。

利率酬金

FED 学者暗示,只要美国 CBDC 被认为比外王法定钱币更具吸引力,它对付外国人就是一种有吸引力的代价储存手段。

在其他条件沟通的环境下,资产的预期回报率越高,其需求就越高。CBDC 支付的利率越高,吸引力会越高。正利钱付出 (假如答允的话) 可以加强美国 CBDC 的吸引力,从而加强美元的利用,但负利率大概会发生相反的结果。

国际 CBDC 比赛、私人不变币刊行商将威胁美元霸权?

FED 学者暗示,跟着全球各国思考他们的数字钱币成长,美元的将来脚色处于微妙的均衡之中。外国 CBDC 的呈现和私人公司创新,如不变币,大概打乱当前动态,但假如没有一个同样吸引人的美国敌手,大概不容易会在某些方面减弱美元的霸权。

FED 学者认为,美元资产之所以是主流代价储存手段,是基于美国国债和其他债务的富裕供给和活动性市场,以及美国经济和政治体系的恒久不变性。

假如其他司法统领区提供雷同的条件,那么美元大概会输给这些钱币。然而,这些趋势希望迟钝。另外,CBDC 自己或其成果不会改变上述条件。因此,尽量这些趋势大概超出了美国政策拟定者的节制范畴,但纵然是一个大国或几个国度刊行 CBDC 也不太大概显著改变对美元资产需求的近况。

改进跨境付出,CBDC 非须要

FED 学者暗示,尽量 CBDC 不太大概损害美元的国际浸染或为跨境付出带来负面影响,但 CBDC 的改造也可以通过改造已经在举办的非 CBDC 付出系统来实现。

最后 FED 学者认为,美元作为记帐单元,尤其是作为代价储存手段的国际脚色,不太大概受到 CBDC 引入的影响,纵然是不变和大型的非美国钱币。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。