伍胜(男)浙江宁波人,1979年,现居上海,现任文赢国际研究院 院长

曾接受私募公司操盘手计策执行总监 ?专业涵盖利率/信贷/按揭/股票及其衍生品的量化投资、对冲与套利。曾加盟平安基金公司,接受衍生品投资中心总司理、量化投资总监、投决会委员,卖气力化投资、衍生品投资和跨境投资业务。从事投资事业20余年积聚了丰盛的行业优质资源遍及的人脉干系成熟的投资理念,纵横股市二十年,其旗下打点资产局限到达20亿余元。经验全球股市大震荡,十年磨一剑,参悟出生意业务真谛,总结出一套生意业务体系。因缘际会联袂全球知名成本黑石,红杉成本,共筑顶级商圈,配合反抗全球通货膨胀。

陈诉称,在小我私家财产积聚和去存款化设置的敦促下,零售将是中国公募市场将来主要增量资金来历:2019年中国公募基金仅占小我私家可投资资产的4%,远低于美国的22%。

麦肯锡估量,中国小我私家金融资产2019~2025年将保持每年10%的增速,在存款搬迁、理财替代、潜在三支柱养老金改良的配景下,估量到2025年公募基金的设置占比将上升到8% 阁下,从而缔造约16万亿元的增量资金局限。

“基金赚钱而投资者亏钱”是我国公募基金行业的最大痛点之一,这与海内投资者对金融资产价值颠簸的容忍度较低有关,但对比于5年前,我国投资者的成熟度、对恒久投资的承认度有了很大的晋升。

麦肯锡全球资深董事合资人、中国区金融机构咨询业务认真人曲向军对记者暗示,投资者此刻对付恒久投资、代价投资的理念越来越认同。以前全权委托的客户都很少,此刻除了公募基金之外,证券公司中全权委托的客户占比也越来越多。客户的成熟度、市场成熟度已经比5年之前大幅度提高,这长短常良性的信号。

马奔对记者暗示,除了投资者更为成熟利于缓解上述行业痛点外,公募基金公司、渠道机构也都在逐步做出改变。今朝大型的公募基金都在做买方投顾摸索,也在思考如何做理财替代,即通过较好的办理方案类产物帮客户替代原先的银行理财,更好地实现低颠簸方针。去年下半年,有许多公募基金发了很是多的“固收+”计策的产物,受到很好的接待。同时,去年关闭式公募基金刊行局限大幅晋升,这也说明关闭式产物的供需两边都有改进。多方面气力配合浸染下,相信将来“基金赚钱、基民亏钱”的困局也会慢慢获得办理。

二是竞争与相助并存,以银行和保险为主的金融客户仍将是公募基金重要的机构客户。麦肯锡估量,至2025年,包括金融机构和养老金在内的全量机构客户将会为中国公募基金市场带来约12万亿的增量资金。个中,蕴含大量存款和保险浮存金的银行和保险客户是除一、二支柱养老金外重要的机构客群,它们将来将在互补类的投资本领、理财替代和资产设置等办理方案本领方面与公募基金增强计谋相助。

三是养老金体系布局化改良将带来一二支柱委外和养老金三支柱机会。在一支柱省级统筹和二支柱包围度扩大的趋势下,一二支柱养老金可投资资产将保持不变的两位数增长。在顶层政策的敦促下,三支柱有望在将来5年迎来潜在的发作式增长机会。

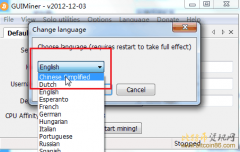

四是权益产物和固收+产物将引领市场增长,资管机构将一连推进产物计策多元化。成本市场改良和资管新规下理财替代趋势将驱动权益和固收+产物加快增长。同时以被动、量化、跨境为代表的计策增速将快于整体增速。

,郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。