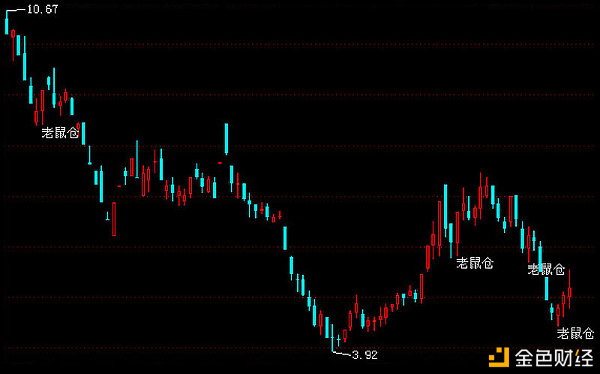

本年年头A股走出了一波上扬行情,多只基金业绩同步上行,多名基金司理成為网红,曾一度被传出将受邀介入每天向上的录制,虽最终没能成行,也足见基金行业的火爆水平。而另一方面,因老鼠仓、违规收集小我私家书息、虚假宣传等基金产物也屡遭投诉。

中原、易方达因老鼠仓被投资者紧记

最近在315消费者掩护观测之基金行业观测中,在关于哪些工作让投资者影象犹新的问題里,中原基金因生意业务员涉及老鼠仓、易方达基金因基金司理违法操控家人账户而赢利得票率均超15%。

2020年3月,最高人民查看院宣布第十七批指导性案例。傍边,一起案件为中原债券生意业务员王鹏在两年多时间里,一直偷看公司股票生意业务指令。其怙恃通过操纵他人证券账户,与中原基金公司指令髙度趋同,违法赢利1773万余元。

2020年11月,一条证监会宣布的市场禁入抉择书显示,曾接受易方达基金、万家基金和上海盈象资管的基金司理刘芳洁,在13年里相继节制并操纵其母亲“王某蛟”、夫妇“苗某萍”的证券账户,违法赢利1184.85万元。

由此可见老鼠仓让投资者深恶痛疾,中原基金、易方达基金因老鼠仓被投资者紧记。那么到底什么是老鼠仓呢?

什么是老鼠仓?

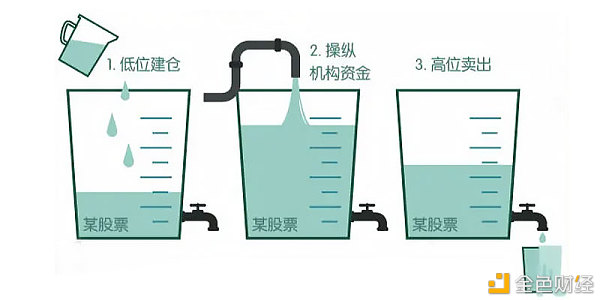

老鼠仓,指基金司理等用自有资金买入股票后,用他人资金(如本身节制的机构资金,证券投资基金资金)拉高相应股票价值后,操作出售小我私家所购置的股票举办盈利的行为。这是一种以侵害他人好处为手段自肥的违法行为。

中国股市的特色就是无庄不成股,而老鼠仓就普遍存在于这些大巨细小的庄股傍边。券商是庄股中的主力队员,操作具有融资的天然优势,从社会各方面融入大量的资金坐庄拉升股票。坐庄原本是为了赚钱盈利的,但券商坐庄少少有真正赚钱的,基础原因就在于券商把股票拉升后,大量的底部埋仓的老鼠仓簇拥出货,券商又在高位接盘。如此一来造成的功效就是券商及基金持有者吃亏累累,老鼠仓赚个钵满盆满。

老鼠仓的主要进程

老鼠仓的进程一连时间很短,为了制止被其他人低价成交,凡是以散户来不及回响的速度迅速把股价规复到正常的生意业务通道里。表示在k线形态上是留下一根长长的下影线,有的时候也会在开盘的时候就呈现大幅跳低开盘的现象,然后在盘中形成大阳线走势形态。对付这类不属于机构自己的、是操作必然干系来实现低价位成交的仓位,俗称:“老鼠仓”,投资者短线实时跟进凡是会有一段快速的利润空间。

老鼠仓就是一种财产转移的方法,是券商中某些人花大众资金为私人资金的一种方法,其实质上与贪污、偷窃没有明明差异。

建“老鼠仓”违背职业司理人的一般诚信原则,是严重的职业操守问题,并涉嫌犯法。翻看证监会的通告,我们发明老鼠仓风暴中落马的基金司理们,,很多都身世贫寒,曾经冷静无闻。他们猖獗地追求乐成,完成了从“屌丝”到精英的逆袭,但价钱是宽大基民损失惨重。他们的罪行,显然不是法庭上的几滴眼泪就能抵消的。

CelllETF能有效克制“老鼠仓”事件

基金作为机构打点的投资品种,凡是来说,收益应该比投资者小我私家投资股票要稳健的多,这也是投资者愿意支付基金打点费的原因之一,但“老鼠仓”事件的产生仍旧让投资者深恶痛绝。为什么说CelllETF能有效克制“老鼠仓”事件的产生?

传统的基金业务往往需要通过繁复的条约协议、托管机构、国度禁锢等办理老鼠仓、违规收集小我私家书息、虚假宣传等信任问题,而CellETF基金的整个生命周期(包罗创建、资金召募、资产设置、清算退出等环节)内的运作法则均通过智能合约框定,基金打点人仅能在授权范畴内打点基金资产,智能合约果真且无法改动的特性为CellETF的基金业务提供了基本的信任情况。CellETF的智能合约框架从技能层面办理了传统基金业务所面对的典范问题,让资管业务以去中心化形式上链运作成为大概:

首先,CellETF的基金资产均由对应的Vault合约保管,任何人无权随意提取,基金打点人仅有权限在所答允的投资范畴内对基金资产举办运作,这一设定形成了对基金打点人的根基约束。

其次,每只CellETF刊行的基金可投资范畴(底层资产以及对应的投资东西)都是面向所有用户可见的,这一设定制止了用户对付计策不知情导致的投资风险,被动型基金产物更是将投资决定直接通过智能合约实现,制止了主观操纵失误。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。