从不温不火到成为万众瞩目标模式,“活动性挖矿”只用了不到一个月。

“管理代币”,本质上可领略为项目方在自家平台上刊行的没有分红的股票,即在项目最终转变为去中心化的组织后,赋予用户对更新协议的提案举办投票的权利,但没有分红的打算。在抱负状态下,其代价来自于市场对该项目标信心。值得留意的是,管理代币的刊行遵循通胀的经济模子。

本质上要么是临时的套利时机。鼓励用户纷纷入场的“管理代币”是虚胖照旧真正有代价。套利者收益主要取决于管理代币的市值。以太坊首创人V神曾发推特暗示:“远高于传统金融的利率,本质上要么是临时的套利时机,要么陪伴着不明就里的风险。”

左手借,右手贷,今朝市面上的去中心化借贷平台已然在业务上形成了完整的闭环生态,鼓励用户纷纷入场的“管理代币”是虚胖照旧真正有代价?

凭借着“活动性挖矿”的模式,Compound推出后仅5天,,生意业务量迅速名列DeFi代币前茅;在“3.12黑天鹅”事件下,它的管理代币COMP上线即翻了一番。彼时,“活动性挖矿”观念起飞。

上述认真人暗示:“诸如Compound和Balancer的活动性挖矿趋势在将来一段时间还将继承,且项目之间会彼此效仿,但这种趋势不会一连好久,市场将对此作出回响。将来,只有具备优质的资产、精采的活动性和科学的管理代币设计机制的产物和协议才气脱颖而出。”

继Compound推出管理代币COMP以来,Curve、Aave等去中心化借贷平台都相继公布将推出管理代币。用户将代币存入资金池,通过利用其去中心化借贷平台主动或被动地得到收益的进程,就是所谓的“活动性挖矿”,这种模式实际上就是“借贷即挖矿”。它的内涵逻辑在于,吸引羊毛党通过“简朴挖矿”获取收益,从而快速扩大资金池的局限。

“活动性挖矿”,一方面推高了正常的市场借贷利率,将真正有借贷需求的用户解除在外;另一方面,套利者收益主要取决于管理代币的市值,若管理代币带来的收益无法包围本钱,当时其借贷量最终将回归到正常程度。

据欧科云链OKLink数据统计,在20天内Compound借力“活动性挖矿”将借贷量增加10倍,锁仓市值一度高出DeFi榜首MakerDao,成为今年度最热门的项目。

在经济学理论中,假如代币保持通胀状态,当市场中的代币越来越多时,其代价将日益递减。那么早期入场的套利者、羊毛党将会在适当的时间点大量抛售手中的管理代币,导致其代价进一步下跌。跟着赢利利润的低落,投机性持仓的套利者会逐渐离场,转而选择其他更高收益的项目,从而或将激发操作“管理代币”吸引用户的去中心化借贷平台的活动性低落。

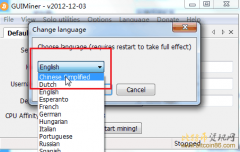

“挖矿”需要大量的算力,作为嘉奖,乐成抢到记账权的矿工,会得到比特币。而今朝主打“活动性挖矿”的项目方们,所配置的挖矿进程不追求哈希,不追求算力,管理代币的刊行机制也是由项目方自行抉择的。

“挖矿”一词最早呈此刻

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。